Een overnamebegeleider is een orkestmeester

Nadat de bankencrisis aantoonde hoe overnames tot waardevernietiging kunnen leiden, won het idee van een meer geïntegreerde corporate finance gestaag aan belang. Het recept van een integrale en procesmatige aanpak voor bedrijfsovernames krijgt vandaag het etiket Corporate Finance 4.0.

Ondernemingsfinanciering legde de afgelopen vijftig jaar een hele weg af. Toen de discipline in de jaren zeventig haar intrede deed, lag de focus op het belang van onder andere cost of capital en de allocatie van financiële middelen. De vertaling naar de wereld van fusies en overnames bracht bijvoorbeeld inzicht in het verschil tussen ondernemings- en aandelenwaarde. In de daaropvolgende decennia groeide het besef dat een procesmatige aanpak essentieel is voor een geslaagde bedrijfsovername. Begrippen als long list, short list, non-disclosure agreement en ander overnamejargon vinden dan hun oorsprong.

De opkomst van het internet en de globalisering van de industrie werkten samen een volgende fase in de hand. Bedrijfsovernames werden almaar meer een internationaal gebeuren. “Het laatste stadium startte na de eeuwwisseling met onderzoek naar de waardecreatie van overnames”, zegt Philippe Craninx, managing partner bij accountancy- en consulting dienstverlener Moore Belgium. “In 2008 was er ook nog eens de bankencrisis die leidde tot strengere regelgeving en een andere risicoperceptie. Die combinatie luidde een nieuwe fase in die wij Corporate Finance 4.0 noemen.”

Binnen- en buitenschil

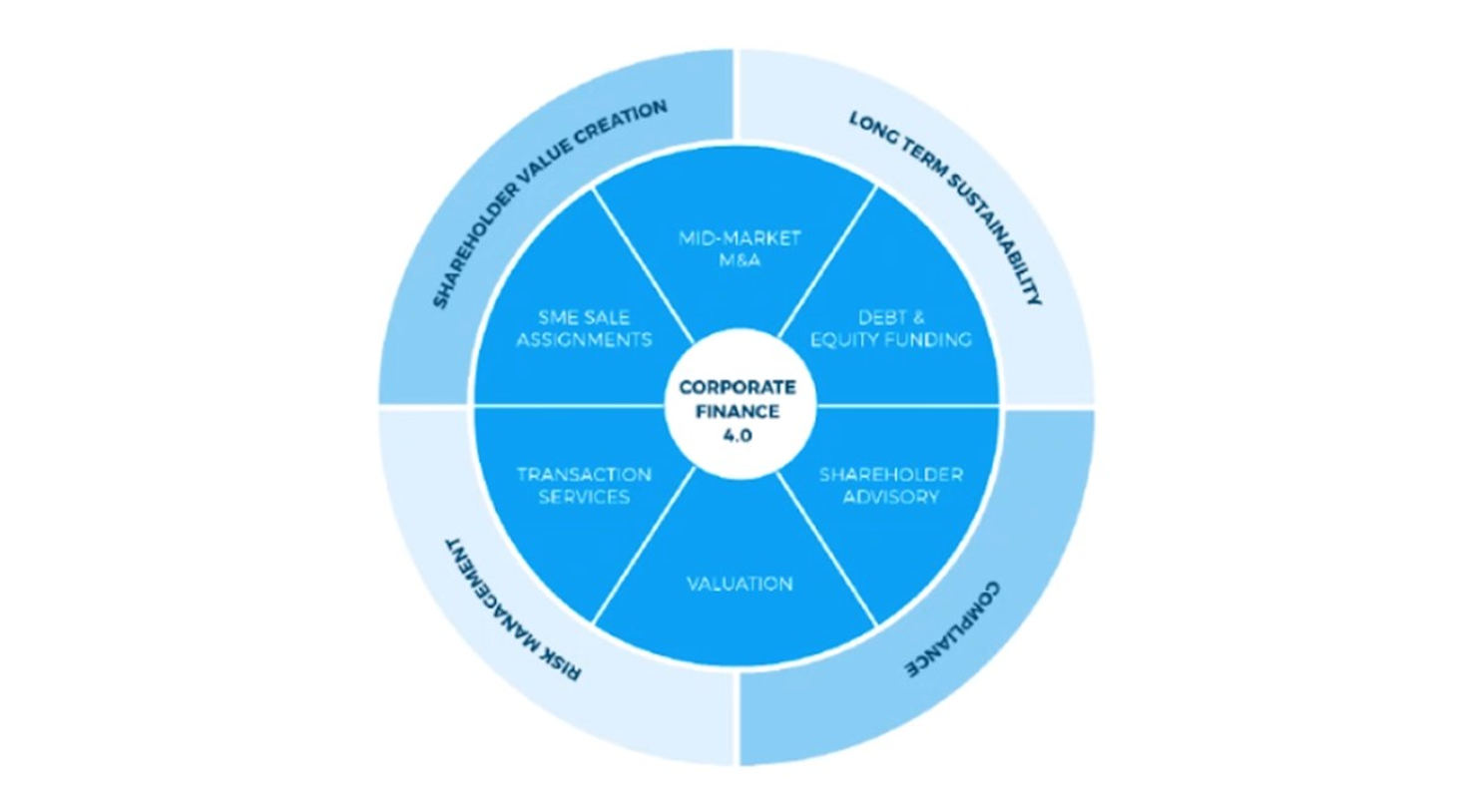

Corporate Finance 4.0 laat zich het makkelijkst visualiseren als een cirkel (zie illustratie). De kern verzamelt de specialismen waarin de overnamebegeleider zijn dienstverlening onderverdeelt. Hij hoort zich te specialiseren, maar moet tegelijk het overzicht behouden. De bovenste specialismen zijn proactieve diensten: procesbegeleiding op maat van het bedrijfstype of de financiële structuur. De onderste diensten werken ondersteunend: het betreft specifieke kennisdomeinen die men inzet in de verschillende fasen van een corporate finance-proces.

De buitenste schil van de cirkel illustreert de interactie tussen het eigen specialisme van corporate finance en de omgevingsfactoren die mee het succes van een overname bepalen. Ze bevat vier factoren die elk een eigen dynamiek kennen. Risk management verwijst naar de nieuwe werkelijkheid van risicoperceptie en -beheersing. Compliance heeft betrekking op de steeds meer ingrijpende regelgeving. Long term sustainability verwoordt het belang dat de samenleving hecht aan duurzaamheid in de ruime zin van het woord. En Shareholder value creation houdt vandaag rekening met alle facetten die een onderneming succesvol maken, of net niet.

De toegenomen complexiteit vereist een conceptmatige aanpak die hooggespecialiseerde kennis in de verschillende deeldomeinen combineert met overzicht én een doelgerichte procesbegeleiding. Daarom brengen overnamebegeleiders hun verschillende expertises steeds vaker samen in multidisciplinaire teams. Elke expert maakt een afweging van de risico’s, opportuniteiten en oplossingen binnen zijn eigen vakgebied. Het corporate finance-team fungeert als een orkestmeester die het proces begeleidt en tot een goed einde brengt.

Geen momentopname

Ook essentieel binnen ondernemingsfinanciering is het besef dat een bedrijfsovername geen momentopname is. Een transactie kan vlot verlopen, maar men weet pas na drie jaar of die effectief geslaagd is. Moore Belgium pleit dan ook voor een tijdlijn die vroeger in het proces start en langer blijft lopen. De ervaring leert immers dat succesvolle overnames goed voorbereid werden én het resultaat zijn van een goede post-merger integratie. Daarom is het belangrijk om tijdig in het verhaal te stappen, en het toneel pas te verlaten wanneer alles optimaal geregeld is.

Technologische ontwikkeling zal een almaar grotere rol spelen binnen corporate finance. Maar mensen blijven de enige echte sleutel tot succes.

Concreet besteedt een overnamebegeleider binnen de voorbereidende fase niet alleen veel aandacht aan de analyses, maar begeleidt hij ook het verkoopklaar maken van het bedrijf. Denk aan de optimalisatie van de balans of het proactief beperken van risicofactoren, waardoor de onderneming aantrekkelijker wordt voor een potentiële koper. In de post-merger fase zorgt de begeleider er bijvoorbeeld voor dat de aandachtspunten binnen de due diligence aangepakt en opgelost worden. Maar hij denkt ook mee na over structurele oplossingen voor de risico’s die inherent zijn aan de onderneming of de sector.

Wat brengt de toekomst?

De coronacrisis heeft volgens Philippe Craninx weliswaar kortetermijneffecten maar geen fundamentele impact op corporate finance. Dat neemt evenwel niet weg dat hij de discipline verder ziet evolueren in de komende decennia. “Er komt ongetwijfeld ook een fase 5.0, maar het is moeilijk om vandaag te voorspellen hoe die eruit zal zien. De wetgever zou de verkoop van een kmo bijvoorbeeld op eenzelfde manier kunnen reguleren als de verkoop van een woning. Dat betekent: een basisset aan wettelijk verplichte waarborgen en onafhankelijke experts voorzien.”

Philippe Craninx, managing partner Moore Belgium

Er is ook een sterke technologische ontwikkeling binnen de sector merkbaar. “Vandaag al bestaat er software om juridisch sluitende contracten op te stellen op basis van enkele trefwoorden. Hoe dit verder zal evolueren weten we niet, maar het staat vast dat technologie een almaar grotere rol zal spelen binnen het vak. Een gelijkaardige evolutie stellen we vast op het vlak van due diligence, waar we nog maar aan het begin staan van de invloed van artificiële intelligentie op de analyse van de overgenomen onderneming. Maar vergis u niet: mensen blijven de enige echte sleutel tot succes.”

Recente artikelen

Internetpionier Jo Caudron verrast met zijn nieuwste boek: ‘Fuck the system. (En andere slechte ideeën voor de toekomst)’. Hoewel het boek politiek lijkt, draait het volgens hem vooral om één boodschap: bedrijven krijgen in Trump-tijden een cruciale rol in Europa’s strategische koers.

Dat de rol van de CFO de voorbije vijftien jaar ingrijpend is veranderd, zal niemand betwisten. Meer strategisch, klinkt het, maar welke soft en hard skills zijn vandaag belangrijk? Samen met Alexandra Lammens (ManpowerGroup) en Jurgen Van Eetvelde (Arvesta) tekenen we het profiel van de moderne CFO.